服务热线

18650784361服务热线

18650784361近日,著名半导体行业资讯机构Yole发布2022年最新全球CMOS图像图像传感器研究报告,公布了全球CMOS图像传感器前十榜单,并介绍过去一年图像传感器的市场情况。

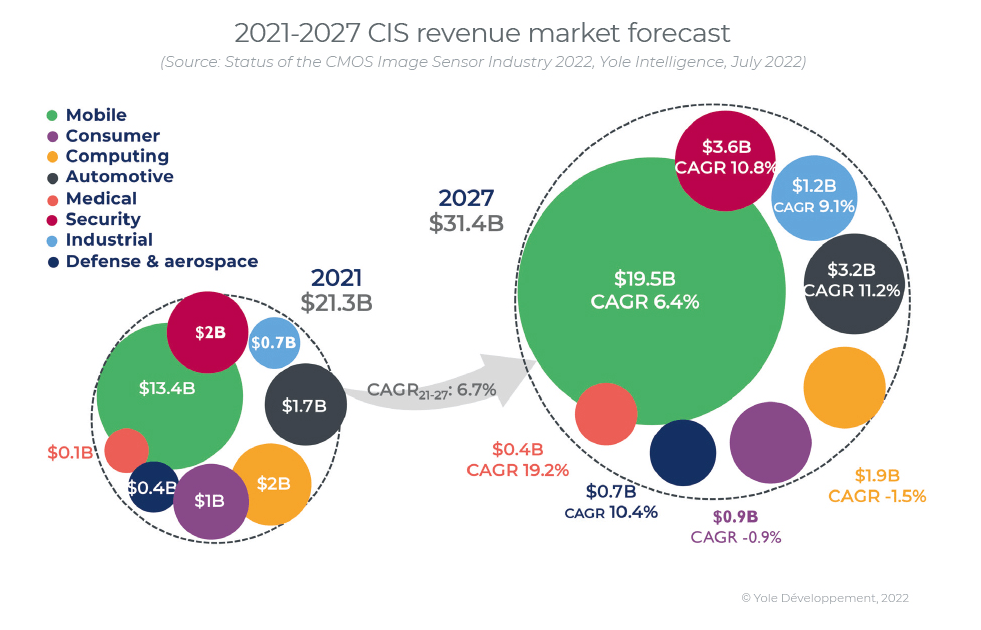

2021年,CIS市场触底反弹,同比增长2.8%,达到213亿美元,开启新的增长周期。这是十年来最慢的同比增长,继 2019 年的 24.8% 和 2020 年的 7.3% 之后。在美国对中国主要公司的制裁导致CIS库存造成泡沫之后,市场现在已经稳定下来。由于第四季度是CIS生产有史以来最好的季度,2021 年全年收入达到 213 亿美元。

在移动和别的市场(如汽车和安全成像)的机遇的支持下,现在预计CIS会出现一个新的增长周期。Yole 集团旗下的 Yole Intelligence预计,未来几年 CIS 行业的增长将至少与一般半导体的增长率相匹配,到 2027 年达到 314 亿美元,复合年增长率为 6.7%。

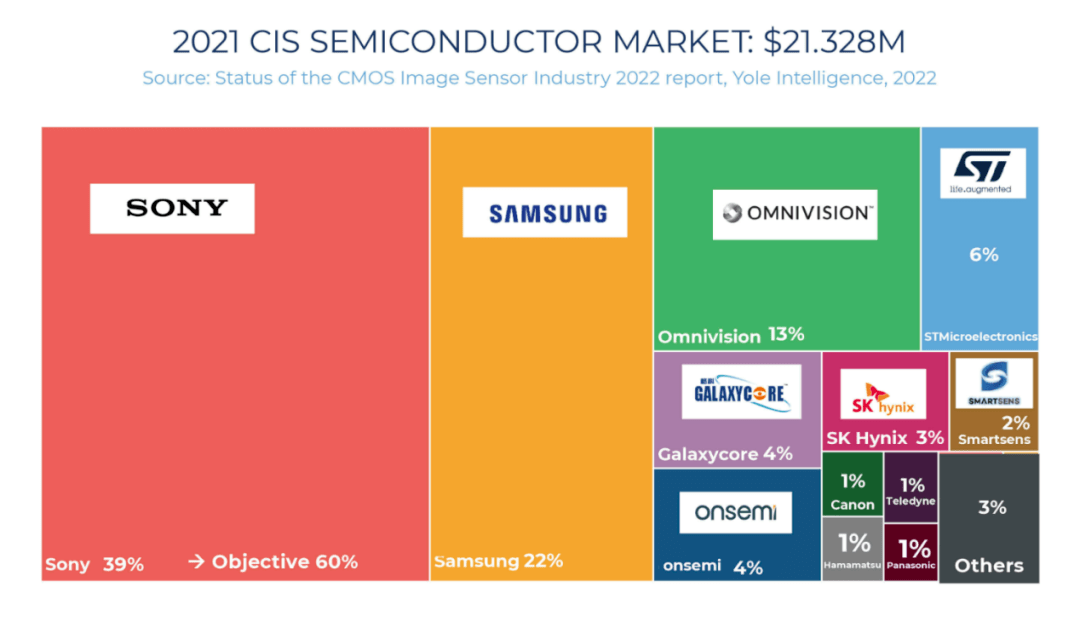

CISECO仍然由历史领导者主导。索尼、三星、Omnivision 和意法半导体都是移动和消费市场的强大参与者。

由于 COVID-19 和美国对华为的禁令,索尼的市场占有率在 2021 年步履蹒跚。这使得其竞争对手可提升他们份额,并在技术上迎头赶上。然而,在 2022 年 6 月,索尼确认了其重新夺回市场占有率的雄心,目标是到 2025 年达到 60%。这一声明将在未来几年加强产能和研发资本支出。

中国CIS领导者——OmniVision、GalaxyCore 和 SmartSens也在竞争中表现出色。作为美中贸易焦灼的事态的直接后果,它们正在强劲增长,尤其是在移动市场。GalaxyCore 正在巩固其第五位,收入接近 10 亿美元。

除了成像质量之外,技术也在持续不断的发展,以获得更好的光灵敏度和数据监控、更低的功耗和更大的紧凑性。存在将硅扩展到短波红外 (SWIR) 成像的趋势。基于事件的成像即将带来一种具有前所未有的低延迟的新范式。Quanta CIS 和单光子雪崩二极管 (SPAD) 正在持续不断的发展,以在低光成像方面走得更远。超表面是平面光学的终极发展,可降低相机模块的成本、体积并带来新的功能。

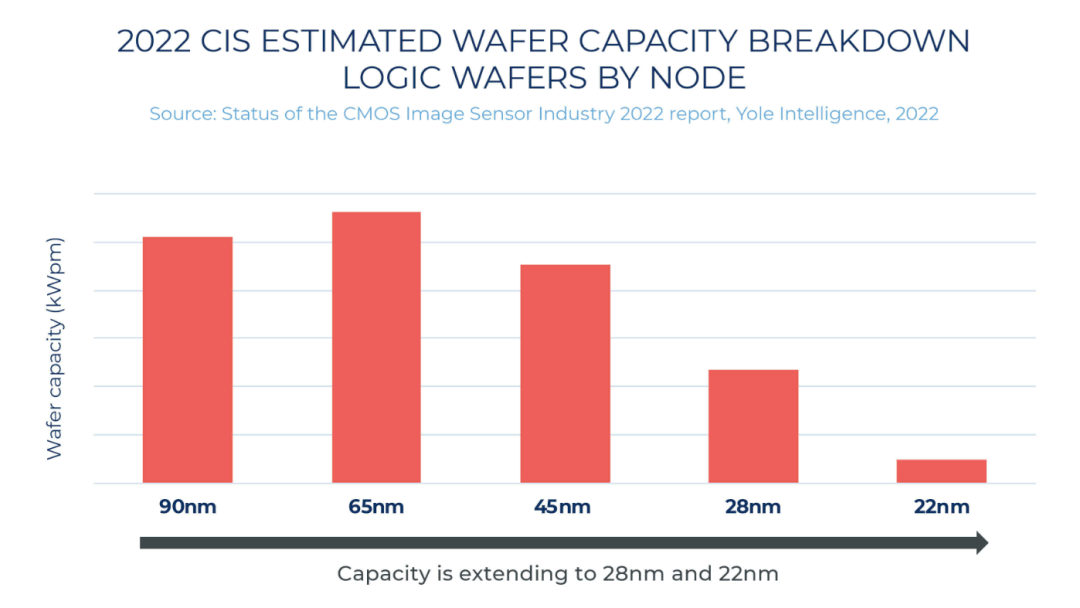

除了小像素的竞争之外,一个新的趋势正在以更大的像素和传感器的形式出现,有利于图像质量和高级功能。两者都需要向 28 和 22 纳米发展进一步的逻辑技术节点。

最需要的制造能力之一是像素内混合堆叠,目前大多数都用在移动应用。有一种趋势是在传感器中堆叠更多的智能,旨在使内存、处理和计算尽可能接近传感部分。下一个技术挑战应该是在传感器附近或内部集成人工智能 (AI)。

图像传感器市场之间的竞争激烈,索尼努力保持领头羊,三星寻求扩大近期收益,Omnivision 确立了自己的第三强地位,佳能推出了令人印象非常深刻的新技术。

当美国高科技民族主义者担心亚洲在市场上的压倒性存在时,消费者应该会受益。

多年来主导图像传感器市场的索尼通过你自己的计算,已经失去了 10 个百分点的市场占有率,过去两年从 53% 下降到 43%。

为了扭转这一下降趋势,索尼发起了一场积极的运动,以扩大产能、升级技术,并从智能手机向汽车、虚拟现实和其他应用多元化发展。

根据各市场研究机构发布的估计,在其自身手机业务、产能扩张和新客户的推动下,三星的市场占有率已从 18% 上升至至少 22%。它在智能手机市场的份额可能高达 26%。与索尼一样,它在辅助驾驶方面看到了光明的未来。

由于新产品的开发和在中国的机遇,被韦尔收购的豪威科技的市场占有率从不到 10% 增加到了 14%。一家在欧洲和亚洲都有业务的美国公司,现在归中国威尔半导体所有。

其他几家图像传感器制造商拥有个位数的市场占有率,包括 ST Micro(法国)、OnSemi(美国)、SK hynix(韩国)、GalaxyCore 和 Smartsens(中国),以及松下和佳能(日本)。

索尼预计,在高端智能手机、高级驾驶辅助系统、工业应用和安全性的推动下,到 2030 年,图像传感器市场的年复合增长率约为 9%。

6 月 17 日,日本经济产业省 (METI) 宣布计划向台积电、索尼和丰田集团电装公司的合资企业日本先进半导体制造 (JASM) 提供高达 4760 亿日元(35 亿美元)的补贴。以支持其在九州岛的半导体制造项目。

该工厂位于索尼自己的图像传感器生产设施附近,于 4 月开始建设。日本政府将承担该项目总成本的约 40%,估计为 1.16 万亿日元(86 亿美元)。

产品可能包括图像传感器数据信号处理器、汽车IC和其他逻辑器件,优先供应给索尼和其他日本客户。运营计划于 2024 年 12 月开始。

据两家公司称,索尼将拥有 JASM 不到 20% 的股份;电装不超过 10%。这将使台积电拥有超过三分之二的所有权,这绝大多数都是一家专业代工厂。

与此同时,索尼本身计划在截至 2024 年 3 月的三年内,与图像传感器相关的资本支出为 9000 亿日元(合 67 亿美元),比前三年增长 55%。这包括扩建长崎的 Fab 5,该工厂一年多前开始运营。

由此产生的产量增长预计将有利于本财年索尼成像和传感解决方案业务的销售额增长 37%。这应该会将其在图像传感器市场的份额提高到 49%,这是朝着管理层在截至 2026 年 3 月的一年中达到 60% 的目标迈出的第一步。

为实现这一目标,索尼正在为更复杂的智能手机相机、可更换镜头相机、高级驾驶辅助系统和最终的无人驾驶、工业应用、增强现实和虚拟现实开发成像技术。

不断发展的高端智能手机相机将需要更高的分辨率、更高的速度来支持视频和更高的放大倍率。

先进的驾驶员辅助系统包括每辆车六到八个前视、环绕和后视摄像头。无人驾驶服务车辆将需要 16 到 20 个摄像头,每个摄像头具有更高的分辨率并与光检测和测距同步。

工业应用包括生产线监控、产品检验测试、物流基地分拣、回收材料分拣和预测性维护。

增强现实和虚拟现实应用包括头戴式显示器、AR 眼镜、虹膜识别、凝视检测、手部跟踪、人/空间识别和 SLAM(同时定位和映射)。

包括图像传感和人工智能集成在内的研发工作将在日本、中国、美国和德国进行。

日本新闻媒体报道称,考虑到三星和其他竞争对手的所作所为,索尼图像传感器业务的经理们感到他们受到了围攻——他们应该这样做。

三星的市场占有率增长可归因于价格下降、销量增加、技术改进以及中国智能手机制造商 Vivo、Oppo 和小米对低端到高端产品系列的青睐。

三星迅速升级其图像传感器,在2019 年推出全球首款 100MP(百万像素)智能手机摄像头后,他们又于 2021 年推出首款 200MP 型号。200MP 型号因其在弱光环境下的性能而脱颖而出。

小型化是三星的另一个强项。其上个月发布的最新 200MP 图像传感器比其前身小 20%。

最重要的是,据报道,三星正在开发一种超过 500MP 的图像传感器,可以与人眼的分辨率相匹配。

豪威科学技术拥有更广泛的汽车成像产品线,包括环视和后视显示器和电子后视镜,以及驾驶员监控和其他车载监控系统。外部功能包括车道识别、车辆和行人检测以及盲点覆盖。

OmniVision 还为手机、虚拟现实和人工现实、便携式计算机、监控、工业和医疗应用设计图像传感器和相关 IC。其产品线与其母公司 Will Semiconductor 的产品线相辅相成。

将设计用于移动通信、汽车电子、安全和其他应用的分立半导体器件、电源管理和其他集成电路以及电容器和其他无源元件。

上面提到的产品是CMOS图像传感器,是现在生产的最常见的图像传感器类型。CMOS代表互补金属氧化物半导体,它是用来制造微处理器、存储芯片和大多数其他IC的技术。

正如东京电子在线纳米技术博物馆所解释的那样,互补金属氧化物半导体 (CMOS) 图像传感器的每个像素都有一个光电二极管和一个 CMOS 晶体管开关,可以单独放大像素信号。

像素(图片元素)是(通常)由硅制成的小型光敏组件。像素网格通过光电效应向图像传感器提供数据,其中光能导致硅发射电子。

去年 12 月,日本相机制造商佳能宣布开发了一种新的单光子雪崩二极管型图像传感器,可以“在黑暗中看到”——可以在最黑暗的夜晚或其他弱光环境中拍摄高分辨率彩色照片其中 CMOS 图像传感器也无法正常工作。

SPAD 传感器是一种设计独特的图像传感器,其中每个像素都拥有一个电子元件。当一个被称为光子的光粒子到达一个像素时,它会被倍增——就像产生“雪崩”一样——由此产生一个大的电脉冲。对于 CMOS 传感器,累积电荷的读数包含电子噪声,这会降低图像质量,这是由于测量累积光的过程。

根据新闻稿,新传感器将微型 SPAD 传感器与专有像素架构相结合,“能够捕获世界上最高分辨率的 3.2 兆像素图像——比全高清分辨率更高”。它“可以捕获与传统 CMOS 传感器相同的图像,而只需要十分之一的成像面积。”

佳能新型 SPAD 传感器非常适合于安全摄像头、无人驾驶汽车、医疗和科学仪器、低光工业应用和增强现实。生产计划于本日历年年底开始。

自 1990 年代以来,佳能一直在与索尼在数码相机市场上展开竞争。现在,它可能会在广泛的图像传感器应用中与其竞争。

意识到这一威胁,索尼也在研究 SPAD 技术。韩国人和中国人不应该认为他们注定要继承市场。

9 月 26 日消息,据报道,无人驾驶及电动车等市场持续引领车用电子市场大幅成长,联发科在车用市场布局终于传出战果。

法人指出,联发科车用 5G 数据芯片已经成功打入欧洲、亚洲汽车品牌供应链,从今年下半年将开始慢慢地量产出货,预计明年出货动能有望更加显著。

虽然目前占营收比重相当有限,但显示联发科产品已经成功在前装车用零组件供应链打开市场,后续有望攻入无人驾驶市场,逐步扩大业绩动能。

法人指出,联发科目前先行以 5G 数据芯片整合车联网及车用通讯娱乐系统等车用产品线,将在下半年开始慢慢地量产出货。

联发科在车用产品线耕耘至少已经有五年左右的时间,并已取得亚洲及欧洲等至少各一家车厂订单,作为联发科进军车用市场的滩头堡。供应链预期,目前联发科慢慢的开始与更多全球一线车厂及车用零组件大厂合作,不论是汽车业界及联发科等都不会让高通在车用芯片领域独占。

据了解,报道称,联发科在今年年中就透露,5G 芯片已经成功打入车用供应链,通过整合成车联网芯片模式出货,主要以 Sub-6 频段为主要出货产品,后续有望以毫米波(mmWave)频段的 5G 产品线G 芯片也将锁定主流汽车市场,后续出货动能有望逐步成长。

法人指出,联发科车用产品线及特殊应用芯片(ASIC)目前占营收比重合计仅不到 5%,在车用产品开始放量出货后,有机会成长个位数百分比,虽然占营收比重仍不显著,但未来若有望以自驾技术攻入车厂,届时营收将有机会快速拉升。

联发科近期股价表现受大盘冲击及近期消费性需求低迷影响,24 日股价下跌 1.86%至 580 新台币,跌破近期低点,且已经回落 2020 年 9 月位阶,三人一共卖超 593 张,连续四个交易日卖超。

声明:本文由入驻搜狐公众平台的作者撰写,除搜狐官方账号外,观点仅代表作者本人,不代表搜狐立场。

下一篇:外表五角星毛病灯是什么意思

Copyright © 上海五星体育直播官网下载_上海五星体育直播官网首页 版权所有 闽ICP备20007198号-3

销售咨询微信