服务热线

18650784361服务热线

18650784361题目里国债免税收入和利息收入是免税的,为何不减去啊,这道题到底是直接法还是间接法啊,已经晕了。。

某市一家技术先进型服务企业甲公司(增值税一般纳税人)2019年的经营业务如下:

(1)出售的收益5000万元,全年发生销售成本2000万元,税金及附加100万元。

(2)接受捐赠原材料一批,取得对方开具的增值税专用发票,注明价款10万元,增值税1.3万元。

(3)发生自然灾害,损失外购的不含增值税的原材料价款40万元,取得保险公司给予的赔偿金额20万元。

(4)投资收益40万元,这中间还包括从直接投资的境内非上市公司的居民企业分回的税后利润25万元和国债利息收入15万元。

(5)全年发生销售费用600万元,其中包含与生产经营有关的广告费300万元,业务宣传费50万元;管理费用400万元,这中间还包括与生产经营有关的业务招待费支出100万元;财务费用200万元。

(6)营业外支出80万元,这中间还包括向供货商支付违约金10万元,接受交通管理部门罚款5万元,直接向当地希望小学捐款50万元。

【相关链接】适用15%企业所得税的税率的企业有:国家重点扶持的高新技术企业,技术先进型服务企业等。

(2)接受捐赠原材料,属于接受捐赠收入,应按照价税合计金额计入营业外收入科目。其分录为:

所以营业外收入科目应按照10+1.3=11.3万元计入会计利润中,也就是接受捐赠收入按照10+1.3=11.3万元计应纳税所得额中。

(3)发生自然灾害,其进项税可以抵扣,不用作转出处理,原材料损失的金额为40万元,保险公司赔偿20万元,所以相当于只损失40-20=20万元。

【相关链接】若因管理不善导致货物损失,其对应的进项税额不得抵扣,已经抵扣的,需要转出处理。

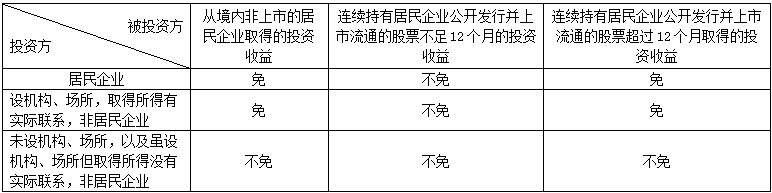

(4)投资收益40万中包括从境内非上市公司的居民企业分回的税后利润25万元和国债利息收入15万元。国债利息收入免税,从境内非上市公司分回的税后利润无论持股多长时间,均免税,所以25万和15万元均是免税收入,无须纳税。

广宣费的扣除限额=销售(营业)收入×15%=5000×15%=750(万元),实际发生额350万元未超过扣除限额,准予全额税前扣除。所以销售费用600万元,无须纳税调整,可以据实扣除。

【相关链接】销售(营业)收入=会计上的主要经营业务收入+会计上的别的业务收入+税法上的视同出售的收益,不包括营业外收入和投资收益。所以本题的营业外收入11.3万元和投资收益40万元不能并入到销售(营业)收入中。

业务招待费扣除限额1=实际发生额的60%=100×60%=60(万元),

业务招待费扣除限额2=销售(营业)收入的5‰=5000×5‰=25(万元)

税前准予扣除的业务招待费为25万元,业务招待费超支100-25=75万元。

③财务费用200万元,题目没有说详细情况,视为200万元的支出符合相关规定,无须纳税调整。

①向供货商支付违约金10万元,属于平等主体之间的民事纠纷,不属于行政罚款,可以据实扣除。

营业外支出80万元,但是题目只给出了65万元的明细支出(供货商支付违约金10万元,接受交通管理部门罚款5万元,直接向当地希望小学捐款50万元),那么说明剩余的80-65=15万元支出,符合税法规定,可以据实扣除,所以营业外支出合计可以扣除的金额=15+10=25(万元)。

(7)该企业的应纳税所得额=5000(出售的收益)-2000(销售成本)-100(税金及附加)+11.3(接受捐赠收入)-20(材料损失)-600(销售费用)-325(管理费用)-200(财务费用)-25(营业外支出)=1741.3(万元)

因为间接法需要计算会计利润,而会计上不存在免税收入和不得扣除项目一说,所以会计上计算出来的会计利润,是加上了免税收入,也扣除了不得扣除项目的,所以后续涉及纳税调整问题。

【注意2】本题是采用直接法计算应纳税所得额的,即:应纳税所得额=应纳税收入-准予扣除项目-亏损弥补。采用直接法计算时,不涉及纳税调增和纳税调减的问题,因为这里直接是按照税法的规定计算的。由于投资收益的40万元是免税的,所以不需要加上,如果加上了那么也需要减去,最终结果还是0。切记绝对不能直接减去40万元,纳税调减的前提是之前加上过,所以后续可以调减,如果之前没有加上,那么不涉及调减问题。而不得扣除的罚款5万元和直接捐赠的50万元,不需要纳税调增,因为之前没有减去过,所以不涉及调增问题。

【注意3】如果题目给出了会计利润,那就能采用间接法计算,此时应纳税所得额=会计利润+(-)纳税调整项目。

(1)间接法:会计利润=主要经营业务收入+别的业务收入-主营业务成本-别的业务成本-税金及附加-管理费用-财务费用-销售费用-资产减值损失±投资收益/损失±公允市价变动+营业外收入-营业外支出

【提示】对于间接法,就是在会计利润的基础上调整,是会计和税法差异的调整。

关于扣除项目:(1)如果会计上全额扣除了,但是税法上规定限额扣除或者不能扣除,也就是会计上多扣除了,此时需要纳税调增,如业务招待费;(2)如果会计上按照实际发生额扣除的,但是税法上允许加计扣除,也就是税法可以多扣除,那么就是会计上少扣了,此时需要纳税调减,如残疾职工工资。

关于收入项目:(1)如果会计上计了收入,但是税法上是不征税的,或者免税的,此时需要纳税调减,如国债利息收入;(2)如果会计上没有计收入,但是税法上是需要视同销售的,此时需要纳税调增(视同出售的收益-视同销售的成本),如无偿对外捐赠。

纳税调整增加额:(1)在计算会计利润时已经扣除,但税法规定不能扣除或者超过税法规定扣除标准的项目金额;(2)未计或者少计的应税收益。

(2)直接法:应纳税所得额=收入总额-免税收入-不征税收入-各项扣除-允许弥补的以前年度亏损

此时就不看会计利润了,不涉及纳税调整的问题,直接就是按照税法上的规定,确定收入和扣除项目直接计算。

本题没有给会计利润,所以适用直接法计算应纳税所得额。直接法下的免税收入、不征税收入都不计入应纳税所得额,所以直接不加上就可以了哈,您理解下哟~

股票期权,限制性股票,股票增值权,业绩股票一直分不清楚,具体怎么区分呢

如何理解:持有一年后出售的内部收益率的式子(15+1.5)/(1+R)-14=0

合伙企业的原始财产是全体合伙人认缴的财产,认缴不是企业设立的数吗,合伙人未执行缴纳哪里来的财产呢

为什么可以依据动态回收期小于项目寿命期判定项目可行,而静态回收期却不行?

Copyright © 上海五星体育直播官网下载_上海五星体育直播官网首页 版权所有 闽ICP备20007198号-3

销售咨询微信